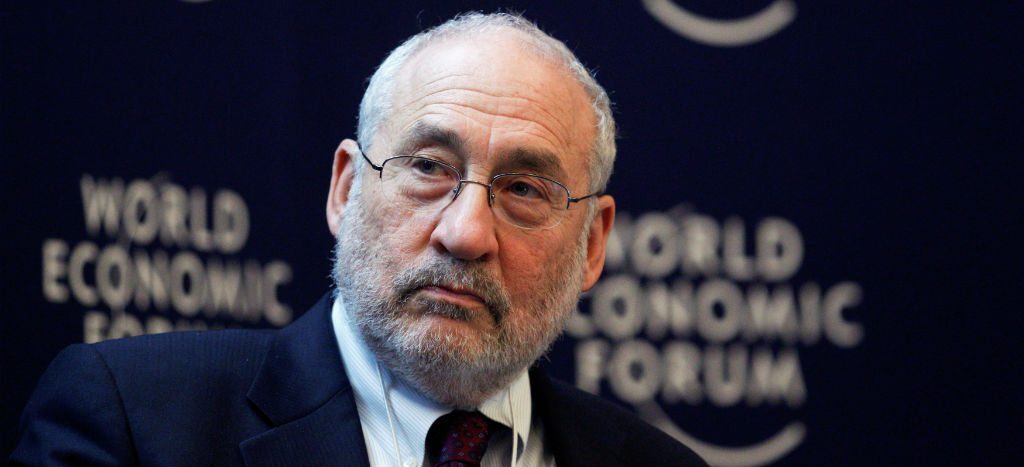

Joseph Stiglitz revela que la FED ocasionó la quiebra de SVB causada por el alza de las tasas

- El premio Nobel de Economía Joseph Stiglitz dijo que el banco californiano había crecido mucho gracias al tirón del negocio digital y su error fue colocar los abundantes depósitos que obtenía de sus clientes en títulos de deuda de Estados Unidos pensando que la economía se mantendría estable.

AN / NUEVA YORK, EU.-El premio Nobel de Economía Joseph Stiglitz, culpó este miércoles a la rápida subida de tipos de la Reserva Federal estadounidense de la quiebra del Silicon Valley Bank (SVB), que a su juicio es una muestra de que su política “ha fracasado”.

Stiglitz, que participó en una mesa redonda sobre la inflación organizada en la sede de la Organización para la Cooperación y el Desarrollo Económico (OCDE), en la que también estaba su economista jefe, Álvaro Pereira, consideró “inevitable” la crisis bancaria que se ha abierto con el colapso de SVB.

“Lo que ha ocurrido es el resultado de lo que ha hecho el presidente de la Reserva Federal”, señaló en referencia a los sucesivos aumentos de tipos de interés para atajar la inflación desde hace un año.

Explicó que el banco californiano había crecido mucho gracias al tirón del negocio digital y su error fue colocar los abundantes depósitos que obtenía de sus clientes en títulos de deuda de Estados Unidos pensando que la economía se mantendría estable y que ese era un producto seguro y rentable.

Sin embargo, como consecuencia de los cambios que la entidad no había previsto en la política monetaria y, en consecuencia, en la rentabilidad de esos títulos de deuda pública, se ha visto confrontado a un problema de desequilibrio cuando muchos clientes han querido retirar sus ahorros.

“Es un fracaso clásico de la gestión de la cartera” de inversiones que en realidad no tiene nada que ver directamente con el negocio digital, añadió Stiglitz, Nobel de Economía en 2001 y economista jefe del Banco Mundial entre 1997 y 2000.

También acusó al sistema de supervisión bancaria estadounidense por no haber advertido de los problemas a los que se podía enfrentar, que en este caso no era un problema de préstamos, sino de falta de correspondencia entre el activo y el pasivo de la entidad.

Stiglitz no se limitó a responsabilizar a la Reserva Federal de esta crisis bancaria, sino que sobre todo criticó su política de subidas de tipos como arma contra el fenómeno inflacionista que se vive actualmente.

A su parecer, “la política monetaria no es el instrumento adecuado” para abordar ese asunto, porque “tiende a agravar las cosas” y “aumentar los tipos de interés va a ser más bien contraproducente”.

En su análisis del tirón inflacionista, dijo que su origen está en algunos desajustes generados por la crisis de la covid y agravados con la invasión rusa de Ucrania.

También se esforzó en afirmar que no hay riesgo de una espiral de salarios que repercuta a su vez sobre los precios.

Hizo notar que en algunos sectores en los que los salarios han tenido alzas significativas, como la restauración, es porque previamente se había producido un deterioro de las condiciones laborales que había dado lugar a una salida de trabajadores y a una escasez de mano de obra.

En términos generales, dijo que los salarios pueden y tienen que incrementarse a un ritmo mayor que el constatado. EFE

Compartir: